|

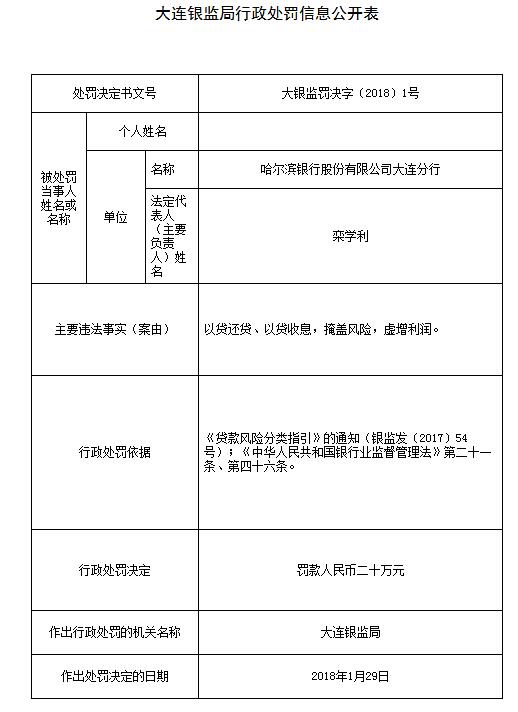

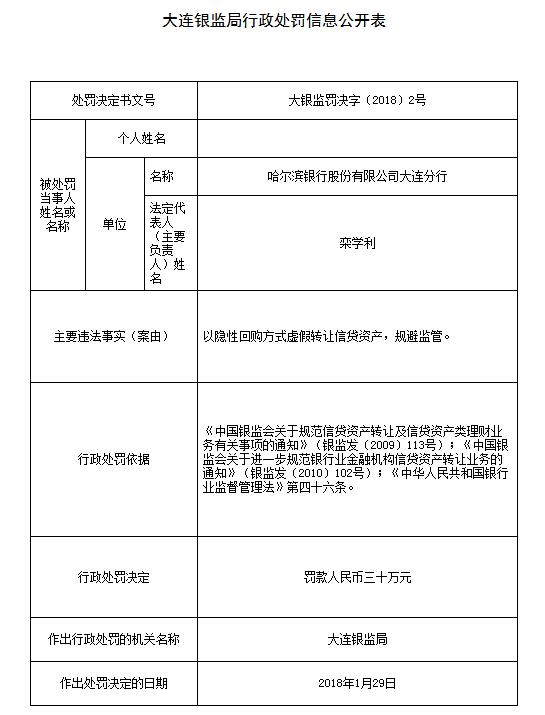

中国经济网北京2月2日讯 今日,据大连银监局公布的行政处罚信息公开表显示,哈尔滨银行大连分行连吃两张罚单。被罚的主要原因是因以贷还贷、以贷收息,掩盖风险,虚增利润;因以隐性回购方式虚假转让信贷资产,规避监管。 值得一提的是,当前,哈尔滨银行正处于冲刺A股上市的关键期。 行政处罚信息公开表显示,因以贷还贷、以贷收息,掩盖风险,虚增利润,哈尔滨银行大连分行被罚款20万元。因以隐性回购方式虚假转让信贷资产,规避监管,哈尔滨银行大连分行被罚款30万元。大连银监局作出行政处罚的日期均为2018年1月29日。 2014年3月,哈尔滨银行在香港联交所上市,在登陆H股一年后,哈尔滨银行便正式提出A股IPO计划。资料显示,哈尔滨银行分别于2015年8月31日和2017年12月21日向中国证监会报送招股书申报稿。目前,证监会官网也公布了哈尔滨银行首次公开发行股票申请文件反馈意见。 招股书显示,哈尔滨银行此次A股IPO拟发行不超过36.66亿股,发行募集的资金在扣除相关发行费用后的净额将全部用于补充资本金。2014年、2015年、2016年、2017年上半年,哈尔滨银行的净利润增速分别为13.93%、17.41%、10.04%、10.00%;截至2017年6月末,哈尔滨银行资产总额为5469亿元。 数据显示,哈尔滨银行不良贷款率三连升。2014-2016年末及2017年6月底,哈尔滨银行不良贷款余额分别为14亿元、20.79亿元、30.82亿元和37.2亿元,不良贷款率分别为1.13%、1.4%、1.53%和1.65%;逾期贷款为37.19亿元、51.65亿元、72.87亿元和115.43亿元,占贷款总额的3%、3.47%、3.61%和5.11%; 对此,哈尔滨银行在招股书中解释称:不良贷款率上升主要是由于宏观经济环境和区域经济环境的变化使得部分企业盈利能力下降、还款能力不足从而导致本行贷款质量有所下滑。 此外,招股书显示,2014年-2017年9月14日,哈尔滨银行本行及其分支机构因为违反监管规定被罚23宗,合计罚款金额535.96万元。其中被罚金额最多的一宗是2015年10月15日四川银监局给予的,原因是成都分行存在转嫁经营成本、浮利分费、向检查组提供虚假信息,贷前调查、贷时审查及贷款支付不尽职等行为,罚款金额共计140万元;另外,重庆分行还因违规发放贷款及贷款分类不准确、违规收费等行为被罚90万元;据了解,哈尔滨银行的上述罚款均已缴纳完毕。 中国经济网记者发现,证监会在反馈意见中就提出了67个具体问题。涉及不良贷款的问题就多达8个。比如:分析贷款分类是否与其客户经营情况相符;说明逾期贷款比例的上升幅度高于不良贷款率的原因及合理性;补充说明发行人贷款五级分类制度是否健全有效,相关内控制度是否得到有效执行;请将发行人不良贷款按发生时点在报告期各期末予以分类,分析变化的原因;等等。   |