|

2021年5月8日,中国光大银行与波士顿咨询公司(BCG)合作的《中国资产管理市场2020》研究报告在光大年度投资论坛上正式发布。自2015年双方首次合作发布报告起,中国资产管理市场系列报告已连续发布六年。中国光大银行资产管理部总经理、光大理财总经理潘东,BCG董事总经理、全球合伙人刘冰冰,以及来自监管部门、行业协会、银行、保险、信托、证券、基金等机构的嘉宾出席了此次发布会。

此次发布会中,潘东、刘冰冰等对报告重点进行了介绍和解读。

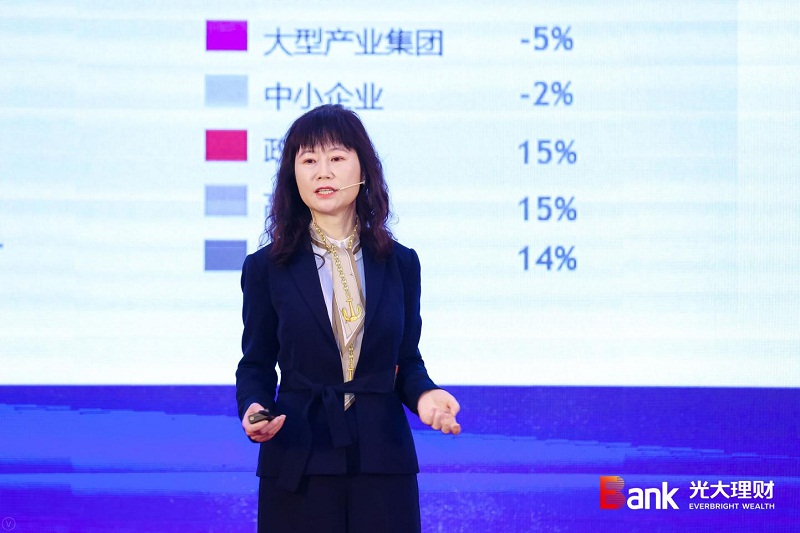

潘东表示,2020年是中国资产管理行业承前启后的关键一年。面对复杂的外部环境,资管行业转型发展的步伐并未放缓。截至2020 年底,中国资管市场规模达到122 万亿元,相较2019 年的111 万亿增长了近10%,为未来十四五周期谋篇布局奠定了良好基础。从整体市场角度看,同样是120万亿元,规模接近但质量大幅提升,净值化主动管理资管规模在过去三年实现了年化27%的高速增长,预期收益型产品和通道业务大幅压缩。机构端分化显著,公募基金业绩与规模双爆发;保险资管、私募基金增长加速;22家银行理财公司和2家外资控股理财公司已开业,银行理财总规模止跌回升达到25.86万亿元;券商资管、信托、基金子公司转型延续,规模持续下降。资金端稳健增长、结构稳定,突破107 万亿元,增速高达15%,其中零售端贡献近60 万亿元,仍占据半壁江山;保险资金规模受益于保费增长和委外比例提升,持续保持较高增速;企业资金受疫情和理财净值化转型影响,部分回流存款,是唯一出现负增长的资金主体。产品与资产端全面增长、创新加速,现金管理类产品规模持续增长;“固收+”攻守兼备,渐成主流;权益产品吸引力增强,现象级扩张;被动产品稳中有升,细分产品线增减互现;公募REITs 试点,开辟新资产蓝海;MOM 市场热盼、前景可观。后疫情时代全球共同基金及中国资管行业市场加速增长、行业加速分化;领先机构加速战略布局;可持续投资、数字化趋势持续升温。同时,理财子公司作为新物种运行满一年多,此次报告还特意做了理财公司成立周年的专题回顾,就公司规模、净值化、客户、渠道、产品、定位、投研、人才、风控、科技等十个方面进行了深度研究与调研。

刘冰冰表示,中国资管行业承载着护航国家十四五的重要使命,也迎来了“资金端”“资产端”和“模式端”等方面的十二大发展机遇。预计到2025年,中国资管行业年化增速将保持12%左右的水平,最终站上210万亿元的总规模。具体而言,资金端包括把握居民财富重配置、养老体系建设、跨境资金、产业及政府战略资金四类机会;资产端包括权益、被动、另类、绿色四大投资方向;商业模式端围绕以客户为中心,拥有数字化驱动、资管与财管融合、为机构客户打造解决方案、为政府与企业客户探索“投资+赋能”模式等四类机遇。同时,通过对海外领先资管集团的对标研究,发现多元化、综合化发展是做大做强的重要手段,具体路径有三:一是积极运用并购、战略合作等非有机增长手段,二是获取新业务所需的顶尖专业人才并匹配机制,三是围绕自身资源禀赋逐步扩张。最后,要建立适配的资管集团架构,根据集团化整合程度从浅到深,依次为简单混合模式、多精品店模式、统一平台模式。

另外,发布会还邀请了行业专家点评报告内容,探讨、畅想中国资管行业在十四五期间的发展方向和研究重点。 |